拡大ペースの差が示唆する、長期分散投資で「おカネ」を活かすことの重要性

日米の家計金融資産を比べて見ると・・・

提供元:日興アセットマネジメント

- TAGS.

※この記事は2023年9月20日に日興アセットの「楽読(ラクヨミ)」で公開されたものを引用、一部編集しています。

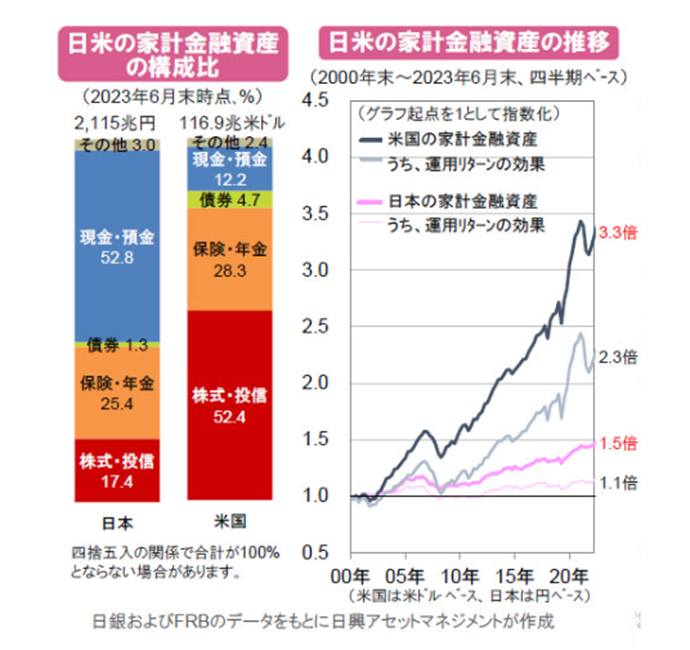

2023年6月末時点の家計の金融資産は、日本で約2,115兆円、米国では約116.9兆米ドルとなっています。両国とも3四半期連続で増加し、日本では過去最高を更新したものの、米国の場合、2022年の長期金利の上昇や世界的な株安の影響などから、2021年末に記録した過去最高の約118.2兆米ドルを約1.1%下回っています。

ただし、それぞれを2000年末の規模と比較(グラフ『日米の家計金融資産の推移』)すると、日本では約1.5倍なのに対し、米国では約3.3倍と、拡大ペースに大きな違いが見られます。

長期で見た場合に、米国の家計金融資産の伸びが相対的に高い主な理由として、多くの人が資産形成に積極的で、運用成果を享受していることが挙げられます。

グラフ『日米の家計金融資産の構成比』でみると、米国では、家計金融資産に占める株式・投資信託(投信)の構成比が5割を超えているほか、保険・年金においても、確定拠出年金制度を通じて投信が積極的に活用されています。

一方、日本の場合、家計の金融資産の半分以上を現金・預金が占め、株式・投信は17%強にすぎないため、運用の効果は限定的となりがちです。

ただし、投信については、コロナ・ショック直後の2020年4-6月期以降、13四半期連続で家計は買い越しとなっており、その額は14.7兆円に及びます。資産所得倍増を掲げる政府の方針・施策もあり、今後、投資機運が一層、拡がる可能性があります。

なお、投資にはもちろんリスクがつきもので、運用成果は市況などにより変動します。ただし、一般に、投資対象を分散することにより、リスクは低減し、さらに長期投資によって運用成果が安定化するとされています。また、国内資産に限らず、海外資産にも分散して投資をすれば、世界経済の成長の果実を得やすくなると考えられます。

このように、海外資産も活用し、リスクを抑えながら行なう長期投資の一例が、『長期分散投資のシミュレーション』のグラフの赤い線です。この例では、2000年末に内外の主要6資産に等金額投資を行なった結果、足元の評価額は約4.0倍に膨らんでいます。

こうしたシミュレーションや家計のリスク許容度を踏まえ、現金・預金を積み上げるのではなく、「おカネ」を投資に振り向け、働いてもらうことを検討してはいかがでしょうか。

※上記は過去のものおよびシミュレーションであり、将来を約束するものではありません。

(シミュレーションでの使用指数)日本株式:TOPIX(配当込み)、日本債券:FTSE日本国債インデックス(円ベース)、先進国株式:MSCI-KOKUSAIインデックス(配当込み、円ベース)、先進国債券:FTSE世界国債インデックス(除く日本、ヘッジなし・円ベース)、新興国株式:MSCIエマージング・マーケット・インデックス(配当込み、米ドル・ベース)、新興国債券: JPモルガンEMBI グローバル・ディバーシファイド(米ドル・ベース) なお、新興国株式・債券の指数については日興アセットマネジメントが円換算。

| 日興アセットのETF情報発信サイト 『We ♡ JoJo ETF』でETFキホンシリーズ連載中 「NISAでETF(上場投資信託)に投資したほうがいい? 積立NISAとの違いも解説」 |

関連リンク