アクティブETFってどんなもの?

アクティブETFは資産形成の新しい選択肢

提供元:三井住友DSアセットマネジメント

- TAGS.

2023年、東証上場のアクティブETFが解禁

2023年、東証においてアクティブETF制度が解禁され、日本でもアクティブETFが上場できるようになりました。

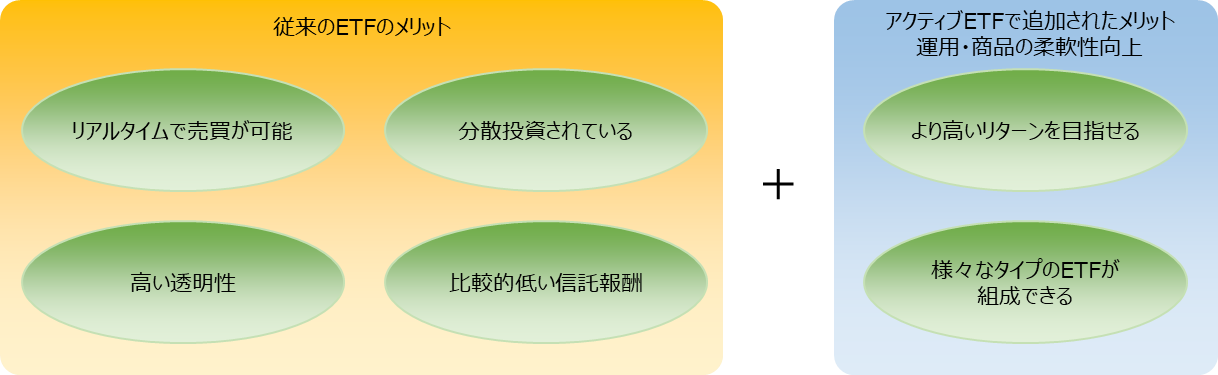

ETFとは、投資信託でありながら取引所に上場しており、株式のように取引することができる商品で、「リアルタイムで売買が可能」、「高い透明性」、「比較的低い信託報酬」などの特徴があることから、一般的に利便性が高い商品とされています。

また、「複数の銘柄に分散投資されている」という投資信託の特徴もあることから、ETFは株式と投資信託の『いいとこどり』の商品とも言われます。

アクティブETFの解禁によって、ETFの運用の柔軟性・商品の柔軟性が向上します。

これによって、例えば、「より高いリターンを目指すアクティブ運用のETF」や「人の投資判断の付加価値が加わったETF」が創出可能になります。また、商品の柔軟性が増し、ETF商品ラインナップの充実にも寄与すると考えられます。

2023年11月末時点で、すでに8本のアクティブETFが登場し、日本のアクティブETF市場は盛り上がりを見せています。

アクティブETFによって、今後、投資家の選択肢はますます広がるでしょう。

アクティブETFってどんなもの?

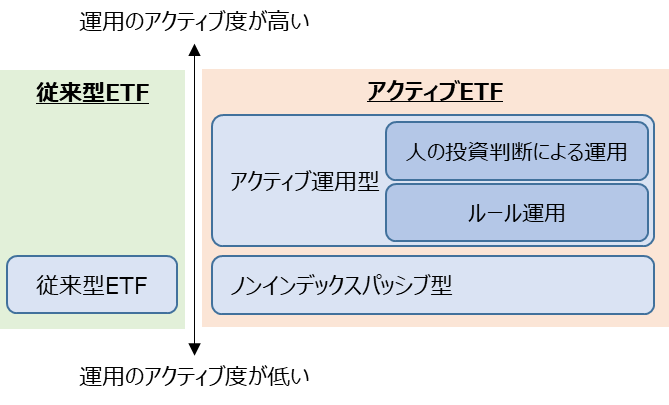

従来型のETFは、日経平均株価やTOPIX(東証株価指数)など、何かしらのインデックスに連動することが求められていました。

一方で、今秋から登場しているアクティブETFでは、一言でいうと、「インデックスに連動する必要がないETF」です。

これによって、商品設計がより柔軟になり、ETFを運用する運用会社の工夫によって、様々な商品が組成できるようになりました。加えて、運用会社の「運用力」をダイレクトにETFに反映することができるようになったことは、大きな変化です。

「アクティブETF」と呼ぶと、高いリターンを追求するアクティブ運用を連想するかもしれませんが、必ずしもそうとは言えません。

各運用会社がアクティブETFの制度をうまく活用して、商品組成を工夫することで、「アクティブ運用型」、「ノンインデックスパッシブ型」のようなタイプのアクティブETFも組成可能になります。

(注)「ノンインデックスパッシブ型」は、連動対象インデックスを持たないパッシブ運用のことを指しています。本記事では「アクティブ運用型」、「ノンインデックスパッシブ型」の分類にしていますが、アクティブETFのラインナップが拡充されれば、分け方は変わる可能性があります。

「アクティブ運用型」:

いわゆるアクティブ運用で、日経平均株価やTOPIX(東証株価指数)などのインデックスを上回るリターンを運用会社の投資判断で目指すタイプのアクティブETFが主です。

運用会社の人の判断で銘柄選定を行うものから、運用会社独自のルールに基づいた運用を行うものなどが存在しますが、特に「人の判断」が入る点は、アクティブETF解禁で初めて実現されたポイントです。

アクティブETFらしいアクティブETFとも言えると思います。

「ノンインデックスパッシブ型」:

従来のETFと同種の運用を行いながら、アクティブETFのインデックスに連動する必要がないという特性を生かし、「インデックス利用のコスト」を節約し、ETFのトータルコストを下げることを狙ったタイプです。

このタイプのETFは、アクティブETFの制度をうまく活用して実現した商品ですが、従来のインデックス連動型ETFの一部を代替する可能性があるタイプのアクティブETFです。

アクティブETFでの領域拡大イメージ

資産形成・長期投資におけるETF

投資家が資産形成のために利用できる商品の代表に、一般的な投資信託があります。

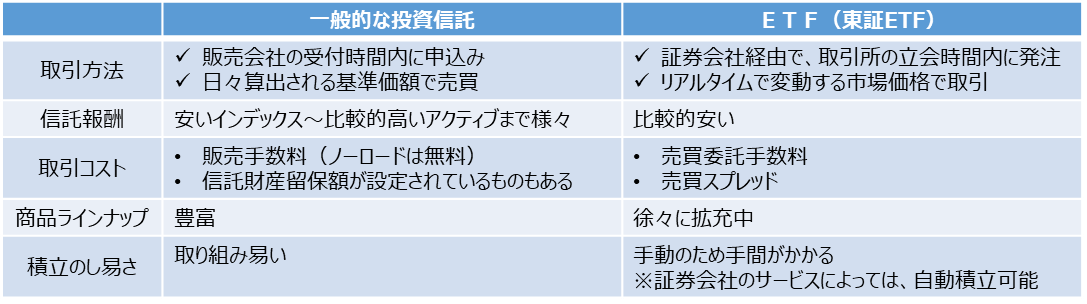

一般的な投資信託とETFでは、それぞれ以下の特徴があります。

ETFは株式と投資信託の『いいとこどり』の性格で、「分散投資されたポートフォリオ」、「リアルタイムで売買が可能」、「高い透明性」、「比較的低い信託報酬」という利点があります。

これだけ聞くとETFを選べば良いように聞こえますが、資産形成に投資信託を使うのが良いか?ETFを使うのが良いか?

これは、何を重視しているかにもよります。

選択のポイントは、「コスト」・「選択肢」・「手間」の3点だと考えます。

「コスト」の面:

同種の運用であれば、ETFは一般的な投資信託よりも信託報酬が低くなる傾向がみられます。

信託報酬は運用・販売・管理に携わった会社に支払われるもので、一般的な投資信託では、委託会社、販売会社、受託会社の3社の業務に対し報酬がかかる一方、ETFでは委託会社、受託会社の2社にかかるため、関係者が少なく信託報酬が低くなる傾向があるのです。

長期的に投資を行う場合、同種の運用であればコストを抑えたほうが効率的ではないでしょうか。

運用コストが全てではないですが、長期投資の中心にETFを据えるというのも、ひとつの選択肢になるのではと思います。

「選択肢」の面:

現在、東証には、300本超のETFが上場しています。

一方で、投資信託に目を移すと、5,000本を超えるファンドがリリースされており、投資信託では圧倒的に多くの「選択肢」から好みの運用商品を選ぶことができます。

東証ETFは、2023年にアクティブETFが始まったばかりで、これからのラインナップ拡充に一歩踏み出したタイミングにあります。アクティブETFが解禁され、これからラインナップの拡充が進んでいけば、日本の投資家が様々な種類のETFラインアップからETFを選択できるようになることも期待されます。

「手間」の面:

ETFは株式と同様、発注に際しても売買の別、価格(指値、成行)、数量などを指定して、取引所に発注します。

利便性・注文の自由度が高いため、ややオーダーメイド感が強い印象です。

しかし、資産形成・長期運用で使われる「積立投資」にフォーカスすると、毎月、手動で売買を行うのは、やや「手間」なのではないでしょうか?

一般的な投資信託では、『投資信託Aを毎月●万円定期的に購入する』と設定すれば、自動的に投資を実行してくれるので、「手間」をかけずに資産形成に取り組むことができます。言わば「積立向き」の印象です。

資産形成のスタイルにもよりますが、

「手間」をかけずに毎月の積立投資をしたい場合は「積立向き」の投資信託

「手間」はかかっても、利便性が高く比較的コストを抑えられる投資を自分で行いたい場合は、「スポット購入向き」のETFがより良い選択肢になるかもしれません。

また、今後、多様化するアクティブETFの中から、自分の1本を選ぶ際は、そのETFの特徴を目論見書などで確認すると良いでしょう。

新しいNISAの開始を前に

2024年から新しいNISAが始まりますが、アクティブETFもNISA(成長投資枠)で投資できるものがあります。

投資する「手間」はかかるものの、NISAで投資できて、インデックスよりも高いリターンを目指せるアクティブETFは資産形成の強力なツールになる可能性があります。

アクティブETFが始まったこのタイミングで、ETFを選択肢のひとつに入れてみてはいかがでしょうか。

(提供元:三井住友DSアセットマネジメント)

2008年より大和証券、イボットソン・アソシエイツ・ジャパンを経て、2014年11月三井住友アセットマネジメント(現、三井住友DSアセットマネジメント)に入社。機関投資家向けの営業に携わり、2023年より現職。

ETF、個人向けアドバイザリーサービスの企画を担当。

関連リンク