「投資INSIDE‐OUT」

円買い介入の効果は続くのか? ~語られざる投資の真実(88)~

提供元:三井住友トラスト・アセットマネジメント

- TAGS.

◆教科書的には、ファンダメンタルズに反した介入の効果は限られるが、、

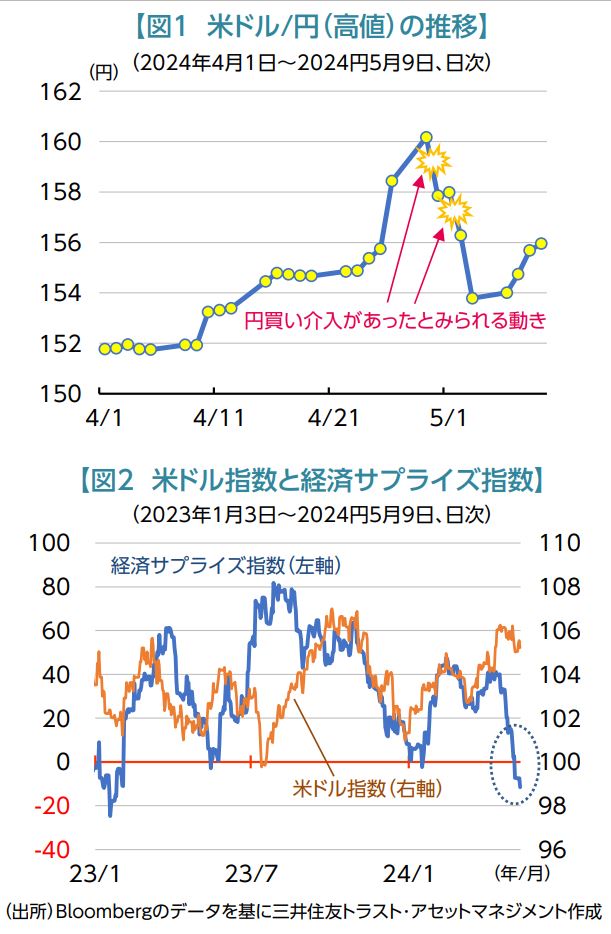

米ドル/円は日本が祝日の4月29日、一時160円を突破したものの、その後、政府・日銀による円買い介入とみられる動きがあり、一先ず円安進行が一服しました【図1】。

「ファンダメンタルズ※」に反した介入の効果は続かないとの見方が大勢ですが、米国景気の強さには陰りもあります。【図2】の経済サプライズ指数は、米国の景気指標について市場予想と実績の乖離を示すものですが、足元ではマイナス圏に急落しており、景気指標の下振れが目立っています。

また、米ドル指数は主要6通貨に対する米ドルの動きを指数化したもので、経済サプライズ指数(=米国景気の方向性?)と一定の関係が見てとれ、円安・米ドル高のうち、「米ドル高」要因については変化の兆しもあると言えそうです。

※内外の金利差、景況格差、金融政策姿勢の差異、為替需給など

◆円安進行のきっかけは、日銀総裁発言

「円安」要因はどうでしょうか?160円突破のきっかけは、日銀総裁の「足元の円安は基調的な物価上昇率に大きな影響を与えていない」との発言が「円安容認」と受け取られたことでした。「発券銀行」たる中央銀行の責務に「通貨価値の維持」があることは論をまたないでしょう。日銀の金融政策の目標は「物価の安定」(=通貨価値の維持!)ですが、日本は「鎖国」をしているわけでもないので、為替(=相対的な通貨の価値)に関しても、丁寧な説明を求めたいところです。

◆国民感情は、「円安にも程がある」か?

定説は「円安は日本の企業業績全体にはプラス」ですが、個々の企業にとってメリット、デメリットはまちまちです。「悪い円安」論が流行った一昨年と異なり、インバウンド需要の増大や株高への寄与を評価する向きもあります。しかし、過度な円安の進行は、国民間の「経済的な格差」の拡大につながる懸念があります。介入実施の判断にある、政府の「意思」を軽視し過ぎない方が良いかもしれません。

円買い介入は、米国の利下げ転換、日銀の追加利上げまでの「時間稼ぎ」との見方が大勢です。

当面の間、米国の景気・インフレ指標を巡って、米ドル/円は値動きの荒い展開が続きそうです。

【ご留意事項】

・当資料は三井住友トラスト・アセットマネジメントが投資判断の参考となる情報提供を目的として作成したものであり、金融商品取引法に基づく開示書類ではありません。

・ご購入のお申込みの際は最新の投資信託説明書(交付目論見書)の内容を必ずご確認のうえ、ご自身でご判断ください。

・投資信託は値動きのある有価証券等(外貨建資産には為替変動リスクを伴います。)に投資しますので基準価額は変動します。したがって、投資元本や利回りが保証されるものではありません。ファンドの運用による損益は全て投資者の皆様に帰属します。

・投資信託は預貯金や保険契約とは異なり預金保険機構および保険契約者保護機構等の保護の対象ではありません。また、証券会社以外でご購入いただいた場合は、投資者保護基金の保護の対象ではありません。

・当資料は信頼できると判断した各種情報等に基づき作成していますが、その正確性、完全性を保証するものではありません。また、今後予告なく変更される場合があります。

・当資料中の図表、数値、その他データについては、過去のデータに基づき作成したものであり、将来の成果を示唆あるいは保証するものではありません。

・当資料で使用している各指数に関する著作権等の知的財産権、その他の一切の権利はそれぞれの指数の開発元もしくは公表元に帰属します。

(提供元:三井住友トラスト・アセットマネジメント)

関連リンク